高齢者の多重債務者が増えています。70歳~80歳このくらいの年齢になりますと仕事をしても収入がなかなか上がらないといったケースがほとんどですので、 若年の自己破産よりは高齢者の方が小額の100万を切っているような金額でも自己破産が認められるケースがあるようです。 高齢者は収入が少ないということで裁判所に自己破産が認められやすいということになります。

債務整理の一環として存命中に自己破産するメリット

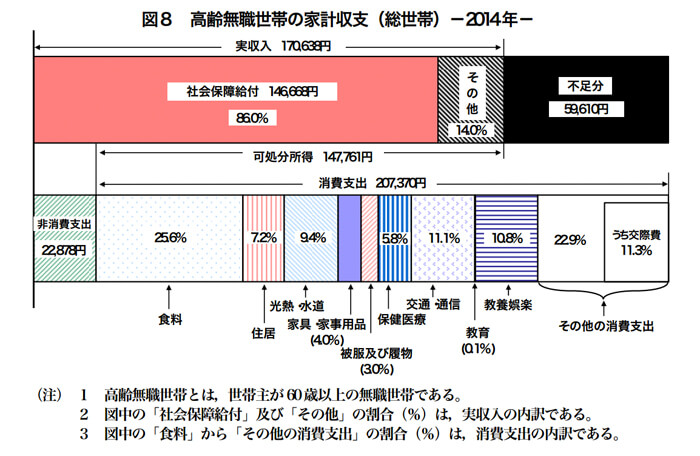

年金などで暮らしている高齢者の家計は、人口構成比率が少子高齢化を迎えて年金支給額の伸びが少なく収支は厳しいようです。この状態で借金が増えてくると収入を増やすことができませんから債務整理に頼る他ないのでしょう。全ての資産を使い切った上で生活保護を受給しても借金返済は認められていませんので、高齢者が借金を抱えた場合は同じように債務整理で借金を圧縮するか早期返済、もしくは自己破産で借金を無くす方法が必要となります。

家族が知らない借金を残したままこの世を去った時に、生活保護受給者だからという理由で相続放棄手続きを行わない家族が少なくありません。相続放棄手続きや限定承認手続きは、死後一定期間内に裁判所に対して申し立てをしない限り認められないので、債権者の中には死後半年程度置いてから遺族に対して借金返済を求めてくることがあります。法律知識に乏しい相続人ならば、慌ててつい債務を認めてしまったり支払ってしまったりするでしょう。本来ならば債務の消滅時効5年間を確認した上で、時効の援用手続きを行えば済むにも関わらず、追認してしまえば時効の中断を認めてしまうことになりかねません。

残された家族に遺恨が無い限り債務整理をしっかりしよう

債権の取り立てが厳しくない借金に対して、もう自己破産をしなくてもいいのではないかと考えて放置をする人が多くなっているそうです。 債権は5年で時効になりますので、5年放置して時効を待つという判断をしている人もいるのでしょう。 債権者としても年金収入のみならば給料の差押え等ができませんので財産が無い人の場合には、敢えて裁判をして時効を中断するということもありません。しかし、存命中に消滅時効の援用をしていなければ、何も知らない相続人に対して時効の話をせずに差し押さえをちらつかせて債務の承認を債権者は迫ります。

債務整理の方法として高齢者が自己破産を選ぶことは、収入がこれ以上伸びないからこそ現在の収入内で生活を成立させるために必要な措置として認められます。債権者にとっても自己破産の申し立てをして免責決定を受けてもらえれば、法人であるほど損失計上を行って処理出来るので不良債権を減らせるわけです。債権者の側から時効の援用を持ち掛けることはあり得ないので、債務者本人が債務整理に着手して死去を迎える前に綺麗にしておく必要があります。100万円に満たない借金については、債権者の中には存命中の回収を諦めている人が少なくありません。

借金を抱えたまま亡くなると負の遺産を残すことになる

高齢者の方が借金を抱えたまま亡くなった場合、お子さんなどにその借金の相続人として借金が引き継がれてしまうことになります。相続人が引き継がれる借金から逃れるために放棄することができますので、高齢者が自己破産するよりは時効を待って、そして亡くなったら相続を放置するという方法が選択肢としてあるのです。 但し、実家の家が財産として残っている場合はどうでしょうか?家の資産価値が借金の金額より上であれば、結果お子さんは遺産相続したとしても家を処分するか借金を肩代わりしない限り家を残せなくなります。

自宅などの資産がある場合には、債務整理に着手して借金の精算を行っておく必要があります。生前贈与を計画的に行い自己破産の申し立てを行うことは、残念ながらグレーゾーンとなるのでオススメは出来ません。しかし、生前贈与と自己破産の期間に5年以上の間隔があれば、実際には体調を崩してから自己破産を申し立てして生活保護を受給するといった方法もあります。終活の一環として、相続税が発生しないだけでなく残された家族に対して負債を残さないことが、本人が死去した後の家族の平安を保つ方法です。

終活を行い債務整理まで行うと良い

高齢者の方がいつ亡くなるのか分かりませんし、いつ時効になるのかハッキリしないケースもあるので、債権者からの取り立てが厳しくなる可能性もあります。 高齢者の方が借金を解決するには、資金が無い場合には法テラスを利用して月々の支払いを少なくすることもできますし、いずれにしても司法書士・弁護士に相談して解決しておいた方が良いかと思います。

遺言書の作成を行う際には、司法書士に相談する人が少なくありません。債務整理に強い司法書士ならば、自己破産申し立て書類作成にも長けているので、本人申し立てを行うならば早期に相談すると良いです。代理人申し立てを希望する場合には、自己破産の代理人となれる弁護士へ依頼する必要があります。残された家族や親族に負担が掛からないように、自らの葬儀費用分を確保して他の債務を一切残さないことが、終活を行う上で欠かせないポイントです。

年代別に終活方法が変わる

60代・70代の段階で仕事をまだ継続しているならば、債務整理の方法として自己破産以外にも選択肢があります。しかし、既に任意整理を行って3年程度にて元金返済が行えるとは限らないならば、最初から自己破産を選択すると良いです。なぜなら、自己破産を行うことにより個人信用情報機関へ自己破産を行った事実が記録されるので、少なくとも5年以上はクレジットカードの保有や新たな借入が難しいからです。しかし、債務整理を行った後に5年経過した時の年齢が、70代後半以上ならば新たにクレジットカード作成を認めてもらえない年代となりかねません。自らの収入と年金のみで生活出来る環境を早期に作り上げることが極めて重要です。

終活を始める時点で70代後半以上ならば、終活が完了する時点で80代が見えるので年金収入のみで生活できる環境を整えておく必要があります。60代や70代前半迄ならば、警備員やパート勤務の仕事が出来たとしても、70代後半以降は自営業者や特定の専門職を持たない限り仕事に就くことは困難です。年金収入のみで生活を成り立たせて、その上で毎月の収支が黒字を維持出来るようにしなければなりません。一旦自己破産を行い、全ての債務返済義務を免除してもらってから、毎月の生活費が年間を通して赤字にならないように生活を見直すチャンスだと考えて終活を始めると良いです。